PERは企業の割安度を測る指標。同業他社と比較しよう

PERは、株価が「割安か?割高か?」 を判断する代表的な指標です。

PERの数値が低いほど、割安になります。

買い物でいえば、お買い得。

指標としては最も目にしやすいので覚えておきましょう。

目次

PERで株価収益率がわかる

PERとは、「Price Earnings Ratio」の略で、日本語にすると株価収益率です。

計算式は、株価 ÷ 1株あたり純利益(EPS)。

PERの読み方はそのままで、「ピー・イー・アール」。

「パー」と読んでも・・・通用するかな?と思います。しないか!?

PERは株式投資を行なう上で、最も目にしやすい指標で、同じ純利益を「何年」出せば、投資資金を回収できるか?を表したものです。

- PER10倍

10年間、同じ1株あたり純利益を出せば、投資資金を回収できる。 - PER20倍

20年間、同じ1株あたり純利益を出せば、投資資金を回収できる。

投資資金の回収は早ければ早いほど良いので、PER10倍の方がお買い得(割安)になります。

PERの数値は低いほど割安

PERを見ると、株価が割安か割高の判断材料になります。

PERの数値が低ければ低いほど、株価は割安です。

- PER30倍よりも、PER20倍の方が割安。

- PER20倍よりも、PER10倍の方が割安。

身近なもので例えてみます。

デパートで洋服を見つけました。

洋服のお値段を見ると「5,000円」と値段がついています。

洋服を買うときの判断材料としては、「デザイン」だったり「かわいらしさ」だったり「ブランド」だったりしますよね?

さらに、これってお買い得(割安)かな?と考えますよね。

同じ値段なら品質が良いものがいいですし、同じブランドなら価格が安い方がお得です。

| 洋服 | 株式投資 |

|---|---|

| ブランド | 知名度など |

| デザイン | 事業の将来性など |

| 価格 | 株価 |

洋服も企業の株を買う場合も、総合的にみて買う必要があります。

良い品質のものを買う必要がありますし、お買い得に買いたいです。

良い企業の株が割安だとお買い得!

株を購入するときも、PERが低く、将来性が高い企業を選ぶことができれば、お買い得な買い物をしたことにつながります。

ただし、そのような企業の株は、みなが欲しいと思うので、既に買われている場合が多いです。

大事なのは、そのような株をいち早く見つけること!

例えば、売上好調のワークマン(7564)。

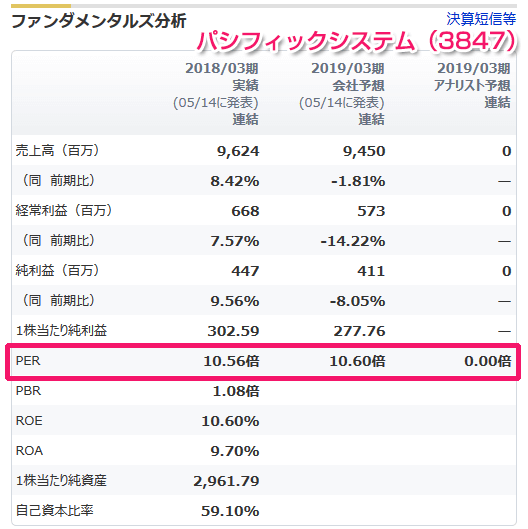

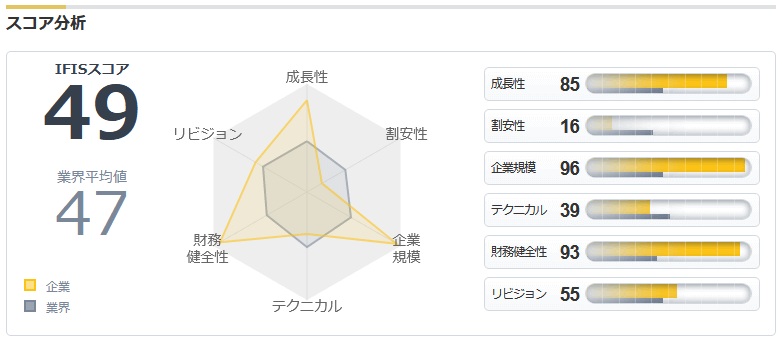

マネックス証券にログインするとみられるIFISスコアをみると、割安度が10段階でスコアされています。ワークマンの2020年7月のIFISスコアは次の通り。

スコアは高いほど割安なんですが、現在は16で割安度は非常に低いです。

今でこそ割高となりましたが、ワークマンが出店攻勢をしだした3~4年前はもっと割安でした。

ワークマンの出店はみなさんも見ているはずで、「あれ?最近出店多いなぁ。チラシが多いなぁ」と気づいていれば、お買い得にワークマンの株を買えたことになります。

これから業績を伸ばしそうだ!と、事業の成長が期待でき、PERが低い銘柄を見つけられればサイコーですし、それが株式投資の醍醐味です(  ̄∇ ̄)

PERは同業他社と比較しよう

PERを有効に活用するためには、同業他社やライバルと比較することが大切です。

というのも、業種によりPERが低くでやすい企業と、PERが高くでやすい企業があります。

| PERが低い企業 | 銀行や商社など。 |

|---|---|

| PERが高い企業 | バイオ系、IT系など。 将来性が期待される事業内容。 |

業種により平均PERが違うので、ゆうちょ銀行とソフトバンクのPERを比較しても、割高・割安の判断はできません。

同じ業種・事業内容でPERを比較し、「割安か?割高か?」の判断をしましょう。

洋服を買う場合、お買い得か?の判断は他の洋服になるはずです。家電品とは比べないですよね?

業種ごとの平均PERは、モーニングスターで確認できます。

医薬系の平均PERは30.2%、IT系は16.9%、銀行系は11.2%。※2020.11.6時点

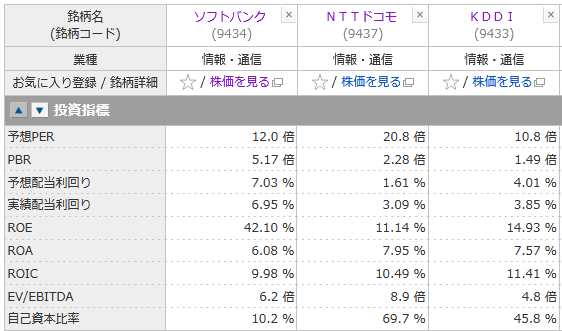

例として、同業種である通信3社の各指標を比較してみます。

マネックス証券の銘柄スカウターを利用すれば、同業他社との比較も容易です。

NTTドコモのPERは20倍、KDDIのPERは10倍なので、割安度だけで言えばKDDIの方が割安です。

投資をする場合、肝心の売上高の推移などを確認します。

仮に、NTTドコモと売上などほとんど変わらなければ、割安のKDDIの方が魅力的です。

PERが低い株を見つけたら理由を調べよう

PERが低い株を見つけた場合、なんで割安に放置されているのかを調べてみましょう。

ワンポイント

- その業種の平均PERは?

- 同業種のライバルのPERは?

- 同業種と比較して業績は好調?将来性は?

- なんで、このPERの数値が出ているんだ?

これらを調べてみると、より明確な投資判断ができるようになります。

ただ単に安いが、すぐボロボロになる洋服はあまり買いたくないですよね?

安いと思って買ったものの、また新しく買う必要が出るものは、結局損です。

逆に、安いけど良質な洋服を購入することができればとてもハッピーです。

より良い銘柄をお買い得に買えれば、いずれは他の投資家たちの目にとまり、買いが集まり株価が上がっていくチャンスが訪れます。

ワンポイント

割安だけども業績が悪い企業の場合、株価が下がるリスクが高く、お買い得な買い物に繋がらない可能性があります。

洋服も、安いけれども穴が空いていたり汚れがある服は、安くてもお買い得とは言えません。

1株あたり純利益が高ければ、PERは低くなる

PERの計算式を再掲します。

株価 ÷ 1株あたり純利益(EPS)。

PERは低い方が割安です。つまり、

- 株価が低い。

- 1株あたり純利益(EPS)が高い。

どちらかで、PERは低くなりますし、2つとも当てはまれば更に低くなります。

同じ業種で、株価が同じ5,000円の企業があったとします。

- 1株あたり純利益が250円なら、PERは20倍。

- 1株あたり純利益が500円なら、PERは10倍。

何がいいたいのかというと、買った当初はPERが高かったとしても、企業の業績が良く、1株あたり純利益が改善されていけば、PERは低くなります。

PERから将来の株価の予想を立てよう

PERは、将来の株価予想にも使われます。

初心者というよりは、中級者向けですが、知っていると慣れた感があると思います(  ̄∇ ̄)

ワンポイント

同業種・同形態の企業があり、業界の平均PERが20倍の場合。

- A企業の株価が1,000円、現在のPERが10倍の場合。

平均PERの20倍まで2倍の余裕があるので、株価が2,000円まで上昇する期待ができる。 - B企業の株価が1,000円、現在のPERが30倍の場合。

平均PERの20倍より1.5倍高いので、株価が666円に下落する可能性もある。

業界の平均PERに直して計算すると、A企業は株価が上昇する見込みがあり、B企業は株価が下がる可能性があります。

もちろんこんな単純に株価が上下するわけではありませんが、予想の目安にはなります。

割安度は図る指標はPERだけでなく、PBRなどの他の指標とあわせて利用することで、より深く割安度を図ることが出来ます。

カブスル限定のお得な口座開設タイアップ企画を行っています。