メイホーホールディングスのIPO情報

2021/6/2(水)に上場する、メイホーホールディングスのIPO情報です。

建設関連サービス事業、人材関連サービス事業など。

IPO「メイホーホールディングス」の上場日

| 上場日 | 2021/6/2(水) | 証券コード | 7369 |

|---|---|---|---|

| 市場 | 東証マザーズ | 業種 | サービス業 |

| 公式サイト | |||

メイホーホールディングスのブックビルディング期間

ブックビルディング期間になると、幹事証券からIPOに申し込めます。

| 市場注目度 |

B(やや高い) 銘柄により参加がおすすめ |

||

|---|---|---|---|

| ブックビルディング期間 | 2021/5/18 (火) ~ 5/24 (月) |

||

| 仮条件 |

1,710円~2,080円 (抽選資金:17.1万円 ~ 20.8万円) |

||

| 当選口数 | 4,040口 | ||

| 公募株数 | 300,000株 | 売出株数 | 104,000株 |

抽選資金が不足している方は、IPOの抽選資金が不要の証券会社があります。

また、IPOの申込や当選確認は姉妹サイト「庶民のIPO」の便利なシステムをご利用ください。

- IPO管理帳 / IPO管理帳ログイン版

IPOの申込み、当選確認を手軽に。 - IPOのメール通知システム

IPOの申込開始時にメールが届く。

メイホーホールディングスの公開価格と初値

| 公開価格 | 2,080円 | 初値 | 4,630円 |

|---|---|---|---|

| 騰落率 | 122.60% | 倍率 | 2.23倍 |

| 初値売りでの損益 | 255,000円(4,630円 - 2,080円)× 100株 | ||

※NISA口座利用による非課税額は51,803円になります。

メイホーホールディングスの初値予想と予想利益

★仮条件 決定後の予想| 仮条件 |

1,710円 ~ 2,080円 ※抽選資金:17.1万円 ~ 20.8万円 |

|---|---|

| 初値予想 | 3,120円 ~ 4,080円※5/17 修正 |

| 予想損益 | 10.4万円~20万円 |

★仮条件 決定前の予想

| 想定価格 |

1,670円あたり ※抽選資金:16.7万円あたり |

|---|---|

| 初値予想 | 2,500円 ~ 3,240円 |

IPO「メイホーホールディングス」の主な幹事証券

メイホーホールディングスの主な幹事証券です。

メイホーホールディングスの決算情報

単独 財務情報 (単位/千円)

| 決算期 | 2020年6月 | 2019年6月 | 2018年6月 |

|---|---|---|---|

| 売上高 | 378,120 | 299,000 | 213,000 |

| 経常利益 | 14,338 | 9,183 | 9,125 |

| 当期利益 | 8,213 | -133,598 | 6,833 |

| 純資産 | 269,070 | 260,856 | 394,455 |

| 配当金※ | ― | ― | ― |

| EPS※ | 6.84 | -111.33 | 11,388.35 |

| BPS※ | 657,424.34 | 657,424.34 | 657,424.34 |

連結 財務情報 (単位/千円)

| 決算期 | 2020年6月 | 2019年6月 |

|---|---|---|

| 売上高 | 5,233,755 | 4,691,489 |

| 経常利益 | 322,756 | 262,566 |

| 当期利益 | 210,304 | 126,652 |

| 純資産 | 728,431 | 518,138 |

| EPS※ | 175.25 | 105.54 |

| BPS※ | 607.03 | 431.78 |

IPO参加のポイント

メイホーホールディングスは、建設関連サービス事業、人材関連サービス事業、建設事業および介護事業を主たる事業として行っている企業です。

グループでM&Aを積極的に推進しており、2015年4月以降、建設関連サービス事業5社、人材関連サービス事業3社、建設事業3社、介護事業1社の計12社のM&Aを実施し、吸収合併もしながら、事業の多角化を行っています。

販売実績の49%は建設関連サービス事業。

上場により調達した資金の使途は、事業拡大を見据えた広告宣伝費、人件費、その他及び長期借入金の返済に充当する予定。

M&Aを活用して成長している企業。

あまり東証マザーズっぽくない事業内容で魅力は感じませんが、約一ヶ月ぶりのIPOで小型ということもあり、注目度は高くなりそうです。

参考までに

評価は下記を考慮して、中立の「B」に設定しました。

- 約一ヶ月ぶりのIPO。久しぶりのIPOは過熱する傾向。

- 業績は安定的。(決算情報)

- 市場からの吸収金額が9.6億円と小さい。

- オファリングレシオが30.9%とやや高い。

- 成長をイメージしにくい事業内容。

- 上位株主は役員関連。売り圧力が低い。

- 調達した資金の活用方法がやや「?」。

- 配当実績なし。理由は内部留保が充分じゃない為。

5.17追記。仮条件が想定発行価格(1,670円)より24.6%の上振れ決定(1,710円 ~ 2,080円)したので、初値予想を3,120円 ~ 4,080円に修正しました。予想利益は10.4万円~20万円です。

目論見書の想定仮条件は1,670円。初値予想は2,500円 ~ 3,240円としました。

予想利益は8.3万円~15.7万円です。

カブスルは幹事証券にてIPOに参加します。

ワンポイント

主幹事は平等抽選の東海東京証券です。

IPOの一連の流れを取りしきる立場にあり、IPOの当選数が一番多いです。

当選数が多いので、必ず参加するようにしましょう!

ほかに、平等抽選で平等に当選チャンスがあるSMBC日興証券や、落選してもIPOチャレンジポイントがもらえるSBI証券でも参加しておきたいです。

また、大手の野村證券と岡三オンライン証券は、ブックビルディング時に抽選資金がいらず、当選してから入金すれば良いシステムで、抽選資金が限られているときに有り難いです。

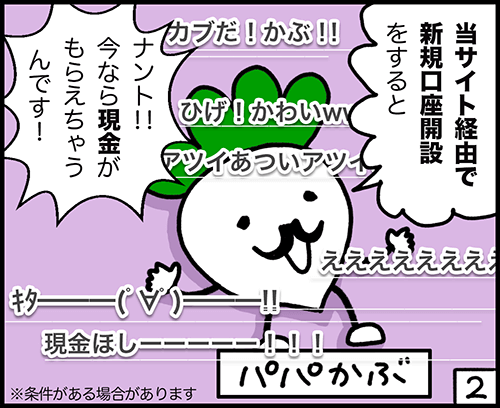

カブスル限定のタイアップ企画を行っていますので、口座開設を行っていない方はお得なこの機会に是非どうぞ(  ̄∇ ̄)

- 岡三オンライン

抽選資金不要で幹事数が多い

口座開設+入金で現金2,000円がもらえる! - 松井証券

抽選資金不要で幹事数が多い

口座開設+ネット銀行の入金で2,000ポイントがもらえる! - 三菱UFJ eスマート証券

全体の2~3割の委託幹事に

口座開設+投資信託の購入で現金2,000円がもらえる! - SBI証券

幹事数は9割以上とかなり多い!

口座開設+入金・振替で現金2,000円がもらえる!

IPOに便利なシステムを提供「庶民のIPO」

IPOの情報に特化している姉妹サイト「庶民のIPO」では、便利なIPOスケジュール管理帳やメール通知システムを、無料でご利用できます。

IPO初心者も上級者も参考になる情報やデータが豊富です。

IPOの当選確率を上げるコツなど

IPOに当選するコツや当選しやすい証券会社なども紹介しています。

ご意見箱(投書/返答不可)

ご意見は今後のサイト運営の参考にさせて頂きます。

返答の必要なご質問はお問い合わせよりご連絡をお願い致します。

証券会社と現金6,000円がもらえる口座開設タイアップ企画を行っています。